Анна ГЛОТ

ТЕОРЕТИЧЕСКИ КАЖДЫЙ ПРЕДПРИНИМАТЕЛЬ МОЖЕТ ВЗЯТЬ КРЕДИТ

В ЛЮБОМ БАНКЕ. НА ПРАКТИКЕ ЖЕ ДЛЯ МНОГИХ КРЕДИТНЫХ УЧРЕЖДЕНИЙ ПРЕДПРИЯТИЯ МАЛОГО И СРЕДНЕГО БИЗНЕСА НЕ СЛИШКОМ

ЖЕЛАННЫЕ КЛИЕНТЫ.

Хлопот с мелкими заемщиками столько же,

сколько и с крупными. Зато прибыль меньше,

а риск слишком высок: малому предприятию

прогореть или исчезнуть в никуда намного

проще, чем промышленному гиганту. Поэтому

многие крупные финансовые учреждения (например, МДМ-банк) сразу предупреждают, что

предпочитают крупных заемщиков — «с потребностями в кредитных продуктах от $100

тысяч». Другие (Альфа-банк), чтобы отсечь

мелких клиентов, вводят целый ряд ограничений — по возрасту компании (бизнес должен

существовать не менее года), сфере деятельности (это не должны быть финансы, страхование или игорный бизнес) и собственникам

предприятия. К тому же ПБОЮЛы (предприятия без образования юридического лица)

крупные банки обычно вообще не кредитуют.

ВСЕ ДОРОГИ ВЕДУТ В СБЕРБАНК

Первое кредитное учреждение, название которого возникает в голове, когда речь заходит

о необходимости займа, это Сбербанк. Все-таки крупнейший банк в стране и к тому же государственный.

Однако Сбербанк, как водится, рисковать

хочет еще меньше, чем остальные. Видимо,

именно поэтому только список необходимых

документов для получения кредита в этом

банке состоит из пяти листов. А все справки и

бумаги, которые «необходимо предоставить»

и которые «могут быть запрошены банком»,

займут солидный том. От вас потребуют и документы, подтверждающие вашу правоспособность, и финансовые отчеты, и бизнесплан, и обоснование возврата кредита, и документы на залог. Кроме этого, вашему предприятию необходимо иметь кредитную историю сроком не меньше года в других коммерческих банках.

Но здесь есть, правда, одна тонкость. Всю

эту гору бумаг вам придется поднять только в

том случае, если вы берете кредит как юридическое лицо.

ПРОЦЕДУРНЫЙ ВОПРОС

Однако часто бывает, что нужны не просто деньги, а кредит, оформленный именно на юридическое лицо. В этом случае можно попробовать

обратиться в те банки, где существуют специальные программы кредитования малого бизнеса. Обычно эти банки работают с крупными

западными финансовыми учреждениями и фондами, такими, как ЕБРР, Фонд «США—Россия»,

IFC и др. Они предоставляют средства для кредитов и частично покрывают риски.

Процедура подачи документов на кредит в

этих программах намного проще. В большинстве случаев от вас не будут требовать длинной кредитной истории и обязательного бизнес-плана. Напротив, кредитный эксперт банка сам приедет к вам на производство и оценит его рентабельность. По такой схеме работают КМБ-банк (Банк кредитования малого

бизнеса), финансовая корпорация НИКойл и

Московский кредитный банк.

Кроме того, большинство банков, имеющих

специальные программы, кредитуют ПБОЮЛы.

В их число входят КМБ-банк, Пробизнесбанк,

банк «1 О.В.К.», «Центр-инвест».

К тому же в нескольких банках действуют

программы экспресс-кредитов. Как правило,

даже по упрощенной процедуре кредитная комиссия принимает решения о выдаче денег в

течение одной-двух недель. Однако если вы

берете небольшую сумму (1—3 тысячи в долларах, евро или рублевом эквиваленте), то получить ее сможете непосредственно в день обращения. Такую услугу предлагают КМБ-банк и

банк «1 О.В.К.».

Процентная ставка по кредиту и срок возврата обычно определяются суммой, которую вы хотите одолжить у банка. Скажем, в КМБ-банке,

для которого кредитование малого бизнеса является основным видом деятельности, заемщику предлагают три вида кредита.

Если денег нужно немного, но срочно (например, чтобы выкупить небольшую партию

товара), можно взять экспресс-кредит. До

30 тысяч рублей без залога дают сроком на

год. Зато под самые высокие проценты — от

36 до 41% годовых.

Если денег требуется больше (на закупку

оборудования или товара, открытие новой торговой точки и прочее расширение бизнеса),

можно взять микро- или малый кредит. Здесь

проценты ниже — от 18 до 33% в зависимости

от валюты и срока кредита. И, главное, времени на возврат дадут больше.

Возвращать деньги можно будет в течение

пяти лет. Но зато придется все-таки собирать

официальные бумаги и предоставлять банку залог на всю сумму кредита и процентов. Подобные услуги (экспресс, микро- и малые кредиты)

существуют также у банка «1 О.В.К.» и Пробизнесбанка.

РАЗРЕШИТЕ ЗАЛОЖИТЬ

Чаще всего кредит требуется возвращать равными долями каждый месяц. Но для малых

предпринимателей могут сделать некоторые

послабления. То есть если вы, к примеру, производите и продаете хлопушки, товар явно сезонный, то банк, скорее всего, пойдет вам навстречу и составит для вас индивидуальный

график платежей по кредиту.

Но, несмотря на то, что процедура получения кредита по специальной программе считается упрощенной, к выдаче денег банки подходят со всей серьезностью. У тех, кто решается

работать на рынке кредитования малого бизнеса, все риски просчитаны.

Во-первых, на сумму более $1000 обязательно требуется залог. Во-вторых, решения

принимает кредитная комиссия банка на основании сведений кредитного эксперта, который

с вами работал. В-третьих, ваш бизнес должен

существовать уже какое-то время. Даже наиболее лояльные банки не будут кредитовать

фирму, которая существует менее трех месяцев. Кроме того, от вас могут потребовать открыть расчетный счет в банке-заимодавце или

перевести туда уже существующие счета.

Таким образом, начинающий предприниматель рассчитывать на кредит не может. Если хочется открыть свое дело, а денег не хватает, придется рисковать, что называется,

своим физическим лицом и личным имуществом. Но если предприятие работает на рынке

уже какое-то время, кредит вам, скорее всего, дадут.

Мы связались с отделом кредитования Среднерусского банка Сбер(

банка РФ и, представившись потенциальным заемщиком — мелким

предпринимателем, попросили совета. Сотрудники банка рассказа(

ли, что до последнего времени у них действовала совместная с Евро(

пейским банком реконструкции и развития (ЕБРР) программа помо(

щи малому бизнесу. Однако совсем недавно она была закрыта,

и теперь лучший, по мнению сотрудников банка, выход для мелкого

предпринимателя — оформить кредит на физическое лицо.

В этом случае нужно предоставить всего лишь справку о доходах

на сумму примерно около 1300 у. е. в месяц.

Тогда можно рассчитывать на кредит в размере 25 тыс. у. е.

Причем залог на эту сумму не потребуется.

К минусам банковских кредитов можно отнести и высокие

процентные ставки — обычно от 16% годовых в валюте

и от 22% в рублях. Видимо, поэтому большинство малых

и средних предпринимателей не занимают деньги в банке.

Но если никто больше помочь вам не может, то, тщательно

изучив все программы и условия кредитов в различных

банках, вы, скорее всего, сможете выбрать наиболее

приемлемый — для вас и вашего предприятия.

И чем лучше сложится ваша первая «кредитная история»,

тем проще вам будет взять кредит в следующий раз.

Причем уже в любом банке.

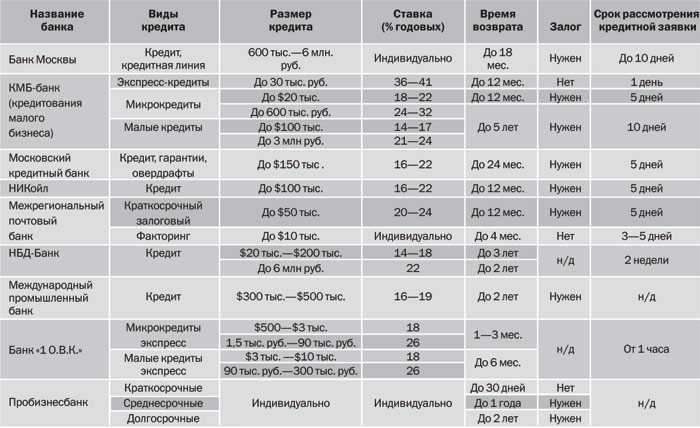

УСЛОВИЯ КРЕДИТОВАНИЯ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА БАНКАМИ МОСКВЫ

Кстати, о залоге

Если раньше в залог брали только недвижимость,

то теперь гарантировать банку возврат долга можно

практически любым имуществом.

Банки обычно указывают в качестве обеспечения

кредита:

а) автотранспорт, машины и оборудование

(в том числе торговое);

б) товар в обороте (некоторые банки могут взять в залог

товар на полную сумму кредита) и товарные запасы;

в) сырье, материалы;

г) недвижимость, векселя и иное имущество

(в том числе у третьих лиц, то есть поручителей);

д) гарантии и поручительства финансово-устойчивых предприятий и организаций, субъектов Российской Федерации.